001:低估高成长的环保小盘股

时间:2020-02-03 12:29:41 热度:37.1℃ 作者:网络

大家都知道,环保已经被市场抛弃好几年了。站在2020年的时点,初善君抽点时间说说环保股。

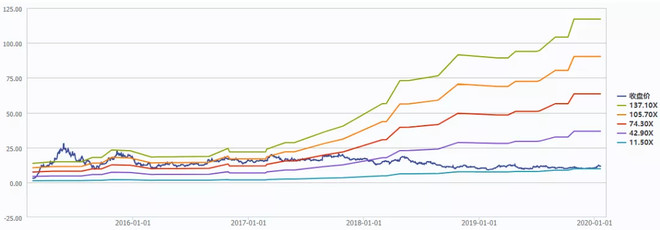

今天要说的这家公司2020年预测净利润4.26亿,但是现在市值只有40亿,估值不到10倍PB,归母净利润增长率超过30%,我们一起看看。

首先看营业收入和归母净利润,2015年到2019年前三季度,营业收入快速增长,即使是行业收入普遍下滑的2019年,公司前三季度实现营业收入24.28亿元,同比增长28%,实现归母净利润2.44亿元,同比增长39%。

而且这基本都是依靠内生增长,截止2019年三季度末,商誉余额只有3900万元。

那么公司的收入驱动因素是什么呢?查看收入明细发现,贡献最大的是水污染治理,主要是工业污水处理、市政污水处理及水体修复、流域治理等PPP模式或者EPC模式。看到这里恍然大悟,难怪收入增长那么牛逼,主要还是工程类项目较多。

此外,土壤修复增速也较快,2018年实现营业收入2.99亿元,专业技术服务和运营收入也快速增长,分别实现营业收入1.13亿元和0.59亿元。

其实如果不是前几年的去杠杆,这类企业收入预测相对比较容易,因为有订单信息。

据公司披露,截止2019年上半年,公司在手PPP项目投资合同额约105.87亿元(含参股PPP项目),EPC、EP类在手合同额31.70亿元,运营类在手合同额11.43亿元,专业技术服务类在手合同额2.18亿元,合计151亿元。

虽然大家依然谈PPP色变,公司也一直在改变这种现状,2019年1-9月没有新签订PPP订单,新签其他各类订单金额25.19亿元(其中EPC、EP类合同额19.77亿元)。这些订单主要集中在工业污水、市政管网、土壤修复、设备销售、专业技术服务等支付周期短、资金回笼有保障、民生属性较强的领域,公司订单结构的持续优化,有利于公司应收账款周转情况的改善,进而改善公司的现金流。

当然,随着公司PPP项目的建设完毕,收入增速可能下滑,甚至下降,但是收入质量肯定大幅提升。

这么优秀的业绩,为什么估值这么低?

原因是公司的经营现金流较差,应收账款较高。公司2015年上市以来,经营现金流一直是负的。但是好在金额不大,2018年经营现金流流出-0.40亿元。

现金流不好的原因只有一个,就是应收账款余额太高了。

伴随着公司收入快速增长的,就是应收账款余额,2015年只有3.8亿元,2019年三季度末,高达22.43亿元。

应收账款这么高,当然值得我们关注,但是有三个角度来解释。

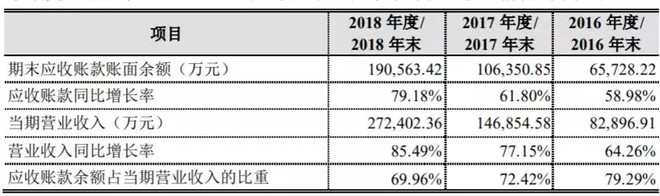

一是应收账款占营业收入的比例,逐年下滑。2016年度至2018年度,公司营业收入复合增长率81.27%,各期末应收账款余额复合增长率70.27%,应收账款余额占营业收入的比重逐年下滑。

二是客户。公司应收账款对应的客户主要系政府单位和国有企业等,资质没问题,就是有些会比较缺钱,不然也不会这么多环保企业暴雷了。

三是账龄。2016年末、2017年末、2018年末和2019年9月末,公司账龄在2年以内的应收账款占各期末按账龄组合计提坏账准备的应收账款的比例分别为90.88%、87.37%、86.99%和88.85%,总体保持稳定,符合行业特征和公司业务实际情况。

四是坏账计提。2016年末、2017年末、2018年末和2019年9月末,公司计提的应收账款坏账准备金额分别为6,054.05万元、10,893.92万元、19,893.79万元和26,439.89万元,占各期末应收账款余额的比例分别为9.21%、10.24%、10.44%和10.55%

当然,公司的应收账款肯定有风险,据悉2016年末、2017年末、2018年末和2019年9月末,公司逾期的应收账款余额为16,558.31万元、31,796.13万元、53,553.32万元和75,602.00万元,分别占当期期末应收账款余额的比例分别为25.19%、29.90%、28.10%和30.15%。

还是很可怕的。

另一个问题就是在建工程,2016年末、2017年末、2018年末和2019年9月末,公司在建工程余额分别为62,434.69万元、120,852.67万元、177,420.35万元和287,111.77万元,主要为在建PPP项目、自建项目等,各类型在建工程项目余额及占比情况如下:

把PPP项目在在建工程核算,也是蛮有意思的,好处是经营现金流好看一点,不然只会更差。

既然公司没有经营现金流,为什么初善君还建议呢?

没有现金流确实是原罪,初善君还是基于公司的低估,而且公司现在基本已经扛过去了。

为什么这么说,公司2019年5月本来想引入广西环保集团作为战略股东,后来没了音信。

12月底,公司增发通过证券会审核,募资7.1亿元,其中2.1亿元补充流动资金。

公司现金流压力较大,但是整体可控。

另一件让初善君高看一眼的是公司的实际控制人。

公司共同实际控制人合计持股比例为31.71%,另通过广博投资间接控制发行人2.14%的股份,即共同实际控制人直接持有和间接控制的发行人股份比例合计达到33.85%。

截至2019年8月30日,公司实际控制人累计质押股票7957.34万股,质押的钱去干嘛了呢?

其中2501.34万股为上市公司1亿元人民币银行贷款提供质押担保;

质押5456.00万股所获资金25,827.61万元,主要用于偿还认购2016年非公开发行股票借款(认购股份资金1.1亿)、2018年7月认购公司发行的可转债所借款(2019年8月30日尚持有可转债38.16万张)、借予上市公司(2019年8月30日借予公司余额5900万元)。

换句话说,公司实际控制人在all in。

有点意思的。

公司刚刚披露2019年业绩预告,预计2019年归母净利润约2.7亿元至3.4亿元,考虑到41亿的市值,估值10倍出头。

根据wind的一致预期,2021年公司可以实现营业收入56.80亿元,实现归母净利润5.28亿元,同比增长24%。

如果按照24倍额定PE给予估值,公司市值约127亿,较现在市值41亿增长210%。

即使估值10倍,市值有52.8亿元,较41亿元增长29%。

当然,没人会看wind的一致预期炒股,初善君也不信这些预测,不过可以供大家参考。

预知公司名称,请关注公众号A股招财喵,在后台回复:001

风险:现金流断裂,业绩释放不及预期。

利益相关:作者不持有相关股票。